こんにちは。ペリカン(@Pelican0825)です。

私がはじめて不動産投資に参入したのが2014年冬。この年の10月に追加金融緩和(通称:黒田バズーカ2)が実施された年でした。

当時すでに不動産価格がかなり上がっていましたが、最新2021年のデータでは中古マンション価格は、安倍政権発足前より230%も上昇したことになります。

不動産バブルの今、変な物件を買ってしまうリスクが増えているということですね。

というわけで、これから不動産投資を始める方のために、これだけは注意してほしいよくある失敗パターン7つを、現役大家の私がまとめてみます。

1.新築ワンルームマンション投資

セミナーだけでなく電話でもセールスが来るのがこの「新築ワンルーム投資」です。

ワンルームというのは、一人用の部屋のことで、通常は1ルーム、1K、1DK、1LDKくらいまでを指します。特に主要都市(東京、神奈川、名古屋、大阪、福岡など)の新築ワンルーム投資で儲かる案件はほとんどないと思ったほうがいいと思います。

新築ワンルームを区分で1室だけ買うというのは、新築プレミアが乗っているので、買った瞬間から価値が一気に下がります。またワンルームは、将来売却する時にも投資家にしか売れません。一人暮らしで、ワンルームマンションを購入する人はほとんどいないからです。

もし1室の区分マンションで成功するとしたら、ファミリー向けの広い間取りの都市部の中古物件を買うことです。

こういった物件を中古で割安に買えれば、都市部なら価値は大幅に落ちませんし、リフォームして貸し出せばキャッシュフローもできます。以前、以下の記事で詳細を解説していますので、よかったらご覧くださいませ。

2.低利回り新築1棟アパート投資

最近新築アパート投資が流行ってきています。特に5000万〜1億円くらいの新築木造アパートを、住宅ローンをまだ組んでいない高属性のサラリーマン向けに販売する会社が増えています。

よくあるケースは、土地値が1000万くらいしかない価値の低い土地に、5000万くらいのアパートが立てるケースです。

がんばって運営して20年、25年経っても価値の低い土地とボロいアパートが残るだけというケースです。利回りが5〜7%くらいしかない新築アパートは特に注意が必要です。

私も2021年からこの土地から新築アパート投資にシフトしました。ペリカンの新築アパート体験記にご興味のある方は「(土地から新築アパート1号)新築の経緯&土地探しスタート」をご覧くださいませ。

というわけで、新築の低利回りアパートには注意しましょう。とくに利回り7%くらいのは危険ですね。

こういうのをオリックス銀行とかで期間35年・金利3%で組んでしまったら、キャッシュフローも出ず、年数が経っても残債も減らず、処分に困ってしまうことでしょう。

3.賃貸需要の厳しいエリアの物件購入

「賃貸需要が厳しい」というのは主に、、、、

- 賃貸需要が少ないエリア

- 賃貸激戦エリア

のどちらかを指します。

まず賃貸需要が少ないエリアですが、田舎でも、イオンがあったり、都市部に電車で1時間圏内で出れる、または車で30分以内に工場地帯がたくさんあるなど、人が住む理由があるエリアならOKです。

しかしスーパーもコンビニも車で30分以上走らないとなかったり、まわりは田んぼや森しかないような、いわゆる過疎地の物件は相当入居付に苦労すると思います。

こういう過疎地に利回り20%とか、25%とかで10戸中2〜3戸くらいしか入居がないアパートが販売されていますが、こういう物件は辞めておいた方がいいでしょう。

利回りが高い物件が少なくなると、本を読んだりしてこういう物件にチャレンジしたくなりますが、購入しても入居者が見つからず苦労します。そのような物件は土地値も低いので、売却しても二束三文にしかなりません。

4.賃料水準が相場より高い物件

たまに不動産ポータルサイトを見ていると「おっ!満室で利回りも15%だ!」と目が輝くような物件がありますが、レントロール(入居者の家賃表)を取り寄せて、よくよく分析してみると不可解なことが多いです。

よくあるのは単身用の1部屋が3〜4万円くらいしか取れない地域で、5万円前後の高い家賃で入居している人(古い入居者)がたくさんいる物件があります。

するとトータルでの家賃収入が多くなるので利回りも高くなりますが、相場の適正家賃に引きなおすと利回りが10%くらいになってしまうものがけっこうあります。こういう物件は古参入居者が退去すると、どんどん利回りが落ちますので注意しましょう。

SUUMOやHOMESで間取りや設備を入れれば、賃貸相場は簡単に調べられますから、ちゃんと自分なりに分析をして、購入すべき不動産かどうかを判断することが大切です。

5.融資とセット販売になっている物件

RC(鉄筋コンクリート造)の築20年以上経つ古い物件を、4%の高い金利の金融機関とセットで販売されている物件があります。利回りも10%前後などとそこまで高くない水準です。

こういう物件でも、大企業のサラリーマン、医者、士業などいわゆる高属性の人たちだと、融資を引けてしまうのが現在のマイナス金利のご時世です。

例えば、1億の物件で利回り10%、金利4.5%、融資期間30年だと以下のシミュレーションになります。

【収入】

- 売買価格:1億円

- 家賃収入:1000万円/年

【支出】

- ローン返済:50万/月(年600万)

- 固定資産税:80万円/年

- 修繕費・管理費:100万円/年

【差し引き純利益】

- 220万円/年

これは入居率100%なら年間利益が220万円出るということです。

つまり稼働率が、、、

- 90%に落ちると利益は120万

- 80%に落ちると利益は20万円

- 70%では赤字転落!

になります。

問題はもう一つあって、毎月ローン返済は元金13万、利息37万円になりますので、10年経っても、なんと残債は8000万円も残っています。

売る時に、もし8000万円以下でしか売れないと、所持金から持ち出しになります。運営中もずっと入居率90〜100%近くで運営しないと利益ができないとなると、なかなか厳しい投資ということになります。

このように高金利融資とのセット販売物件は破綻リスクがありますので、もし大型のRCに取り組むなら、利回りを12%以上に上げたり、借り入れ金利を都銀や地銀で1〜2%台くらいで貸し出してくれるところを探すなど、購入価格・金利のシミュレーションを入念に行うべきだと思います。

6.サブリース(一括借上げ)契約

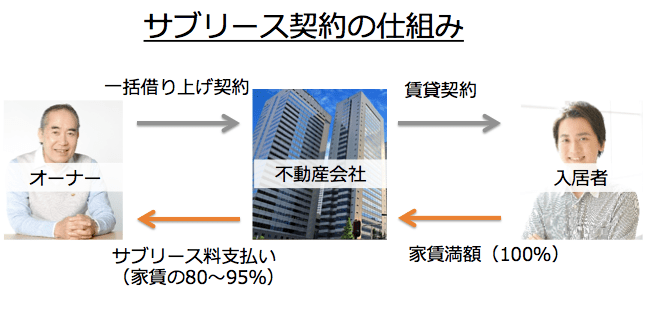

サブリース契約とは、不動産会社が入居100%を保証する代わりに、満額家賃の80〜95%のみ所有オーナーに支払う仕組みです。

オーナーにとっては入居者100%保証なので、空室リスクがないところが最大のメリットです。だから不動産会社は満室にしないと、満額家賃とサブリース料との差(5〜20%)を利益確保できないので、必死で入居者を探してきて高稼働を維持します。

これを30年一括借り上げなど、オーナーにとってはずっと空室ゼロなので、すごい仕組みですが、落とし穴としてサブリース料の見直し・改訂が必ずあります。

それにより最初は毎月20万円入ってきていたのが、16万円になり、13万円になりと、どんどん家賃が減額していく傾向が強いです。賃貸相場があまり落ちないエリアなら家賃減額は最小限になりますが、新築と築20年で、家賃が変わらないエリアなどほとんどありません。

最初は余裕でも、10年後には旨味が無くなってくるケースが散見されるのがサブリース契約の特徴です。あのスルガ事件で有名なかぼちゃの馬車も、このサブリースだったことは有名な話です。

以下、関連記事です。