こんにちは。ペリカン(@Pelican0825)です。戸建てを8棟ほど運営しています。

はじめて私が賃貸用の戸建てを購入したのが、ちょうど5年前です。

5年が経ち、長期譲渡税のタイミングまで来たので、ちょっと感慨深いものがありますね。

というわけで、今回はこの5年間で、どれだけ投資元本の回収が進んでいるのか?、計算してみたいと思います。

みなさんの戸建て投資の参考になりましたら幸いです。

築古戸建てのスペックと投資判断について

購入した戸建てのスペックは、以下です。

- 所在地:千葉県某市

- エリア:市街化調整区域

- 価格:275万円

- 駐車場:1台

- 築年数:26年

- インフラ:井戸・浄化槽・プロパンガス

物件の購入当時、わたしは長野に住んでいました。

長野に割安な戸建てがなかなか見つからなかったので、群馬→埼玉→千葉と、検索エリアを広げて探してる中で見つけたのが、こちらの物件でした。

もちろん、千葉の土地勘はぜんぜんありませんでしたから、思い切った挑戦でしたね。

最初は家賃相場がぜんぜん分からなかった

上記のとおり、調整区域の物件で、インフラが弱い物件でしたね。

これが後々、金食い虫になることを知るのですが、この時は知る由もありませんでした。

一体いくらの賃料が取れるのか?皆目見当もつきません。

SUUMOで見ても、近隣に戸建賃貸が、ほとんどありませんでした。そこで、慣れない中、片っ端から不動産会社に電話して、相場のヒアリングをしました。

最終的には、「最低でも5万前後くらいは取れそうかな」という漠然とした感じでしたが、なんとか相場感を把握することができました。

リフォーム費の試算もブレブレだった

リフォームは、おそらく30〜40万円くらいで終わるだろうというのが、最初の予想でした。

しかし、蓋を開けてみたら、どんどん費用が膨らんで、最終的には70万円くらいになりました。和室の床が湿気でフカフカで、コンパネから貼り直しになったりして、途中かなりヒヤヒヤしましたね。

というわけで、私のはじめての戸建て投資は、こんな感じでグダグダだったのですよね。

相談する人もまわりにいませんでした。当時は、戸建て投資の本もまだ少なかったので本当に手探り状態でしたね。

(参考)戸建て投資で失敗したくなければこの3冊は必読【家賃収入30万達成】

再生にかかったリフォームと諸費用は、以下のとおり。

※物件は現金で購入しました

- 物件価格 2,750,000円

- 仲介手数料 140,400円

- 司法書士手数料 88,100円

- 固定資産税精算金 15,507円

- 印紙代 1,000円

- リフォーム費 702,037円

- 不動産取得税 46,500円

- 火災保険料 15,400円

■合計:3,758,944円

内見、契約&決済、リフォーム×2回の合計4回ほど、長野と千葉を往復したのは良い思い出です(笑)

しんどかったですが、当時は駆け出し大家だったので、その苦労も楽しむことができました。

利回り17%の築古戸建ては何年で投資元本回収できるか?

結局、3月半ばから募集し、たった1週間で入居のお申し込みを頂くことができました。

そして今年の春で、まる5年が経ちましたね。

ということで、購入後5年間の累積キャッシュフローを計算してみたいと思います。

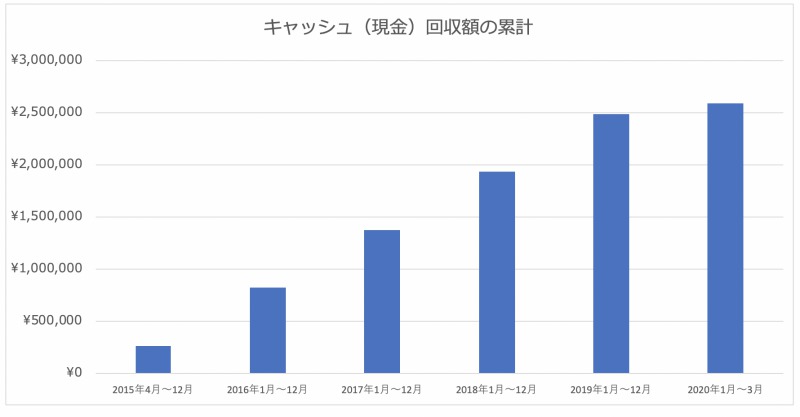

その結果が、以下のとおりですね。

上記は、家賃収入から、管理費、火災保険料、固定資産税、修繕費などの必要経費を引いた純粋な利益額(税引前)です。

なお本物件の取得+リフォーム+諸経費で、合計3,758,944円かかっています。現時点ではそのうち260万円くらい回収が終わっています。

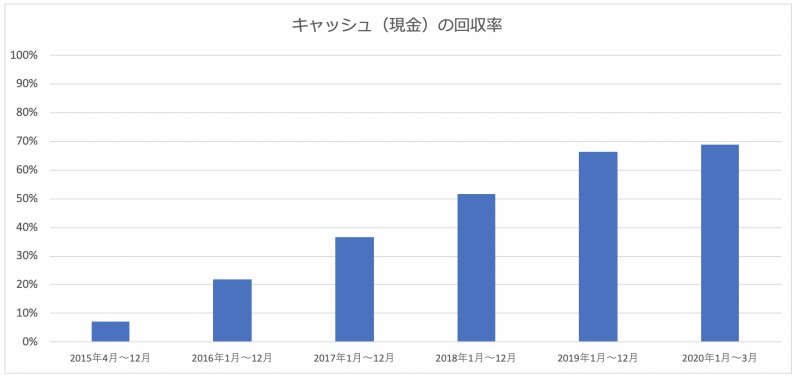

元本回収率をグラフにすると以下になります。

5年経って、回収率は70%ほどですね。

利回り17%なら、6年で回収できる計算になるはずなので、あと1年のはず。

ですから、今からあと2年ほどは辛抱しないと、元本を全額回収できないということです。

もちろん、現段階で売却すれば、すでに投資金額の7割を回収しているので、売却益を出すことは可能でしょう。

しかし、利回り17%あっても、7年くらいしないと回収できないという事実は知っておいたほうが良いですね。

不動産経営=時間をかけて「元本回収」を目指す投資です

結論、不動産投資は、時間がかかるということです。

ですから、より高速でキャッシュフローを増やしたいのなら、レバレッジを掛けるしかないのです。

融資を引いて、投資をして、最小限のキャッシュで、より早くリターンを得るということですね。

このようにCCRを高くすればするほど、投資のスピード感は大きくなります。もちろん、借金も増えるのでリスクコントロールが必須になります。

(参考)不動産投資で大切な2つの判断基準とは?【実質利回り・CCRを解説】

では、戸建て投資はスピードが遅くてダメなのかというと、そうではありませんね。

一番のメリットは「安定的な収入」という点ですね。

アパートのように入れ替えが頻繁にありませんし、最低でも3年〜5年、長ければ10年くらい住んでくれる人もいます。

とりわけ、外壁塗装や設備入れ替えなどのコストが、アパートに比べて、1世帯あたりの負担が大きくなる点は留意しておきましょう。

ですから、家賃帯が3〜4万円などの安い価格帯の戸建て投資は、私はあまりおすすめしません。

なぜなら家賃3〜4万だと、外壁塗装など大規模修繕すると2〜3年分の家賃収入が、一気に吹っ飛んでいくからです。

リフォーム費にお金を掛けすぎたり、入居者さんに言われるがまま設備を増強していたら、思ったほどお金は残らないということです。

というわけで、今回は、5年間運営した戸建ての累積キャッシュフローでした。

戸建ての強み&弱みをよく理解し、楽しい投資ライフを送りましょう。

以下、関連記事です。

▼戸建て投資の出口戦略をどうするのか?という疑問に対する解説です。

▼築年数が古すぎる戸建てはオススメしません。見落としがちなポイントを纏めています。