こんにちは。ペリカン(@Pelican0825)です。アパート・戸建てを27世帯ほど経営しています。

これまで色々な金融機関さん(地銀・ノンバンク・公庫)と、お付き合いしてきました。

そんな中、先日、信金さん融資で、投資用の戸建てを購入させていただきました。

本記事では、不動産投資で信金で融資を引くコツとデメリットについて徹底解説いたします。

※これから信金融資を狙う人の参考になりましたら幸いです

信金融資の”デメリット”とは?【保証協会付き】

私が信金を利用して感じた「デメリット」からご紹介します。

おもに以下の2つですね。

- 保証協会付きは手数料が高い

- 審査に数週間がかかる

それぞれ詳しく解説したいと思います。

なお今回私が引いたのは「保証協会付き」の融資です。

信用保証協会(しんようほしょうきょうかい)は信用保証協会法(昭和28年法律第196号)によって設立される認可法人で、法人税法別表第2に掲げる公益法人等である。中小企業が市中金融機関から融資を受ける際に、その債務を保証することで、中小企業の資金繰りの円滑化を図ることを目的としている。

※ウィキペディア「信用保証協会」より

デメリット1:保証協会付きは手数料が高い

結論から言うと、保証協会付きの融資は、手数料がそこそこ高いのがデメリットです。

先日、手数料についてツイートしました。

今回初めて信金さんに融資(300万)してもらったのですが、手数料等だけで20万弱消えていきました。

・信用保証料 約120,000円

・抵当権設定手数料 約55,000円

・印紙代など 約10,000円信金さんは事業実績で貸してくれるのは良いですが、少額融資だと手数料がけっこう気になるレベルですね。 pic.twitter.com/vKzH1eDj3X

— ペリカン@不動産投資ブロガー (@Pelican0825) November 1, 2019

・信用保証料 約120,000円

・抵当権設定手数料 約55,000円

・印紙代など 約10,000円

信金さんは事業実績で貸してくれるのは良いですが、少額融資だと手数料がけっこう気になるレベルですね。

上記のとおりです。

今回は「保証協会付き融資」だったので保証料が掛かってしまいました。

いかに保証協会付き融資の手数料が高いかが分かりますよね。

なお、プロパー融資だと低くなりますが、一見さんだとちょっと融資ハードルが高いかもしれません。

デメリット2:審査に数週間かかった

私の融資実行までのスケジュールは以下のとおりです。

- 9月23日:融資相談(方針の確認、申込みの必要書類確認)

- 10月2日:融資申し込み

- 10月22日:審査結果の連絡

- 10月29日:金消契約

- 10月30日:決済(融資実行)

はじめての融資相談だったため、初回の融資相談〜決済までは1ヶ月以上かかりました。

一見さんの場合、営業実態の確認、稟議書類の作成、追加書類の提出など、わりと時間がかかりますね。

2回目以降はもう少し短縮すると思いますが、それでも保証協会を通す場合は、決済まで2〜3週間くらいは見ておいた方がいいでしょう。

数百万円くらいの支店決済の範囲内で、保証協会を通さない場合は、もっと審査期間が短くなると思います。

信金融資で融資を引くコツを解説します

次に、信金さんで融資を引くコツについてお伝えします。

融資を引くコツ【私の実体験】

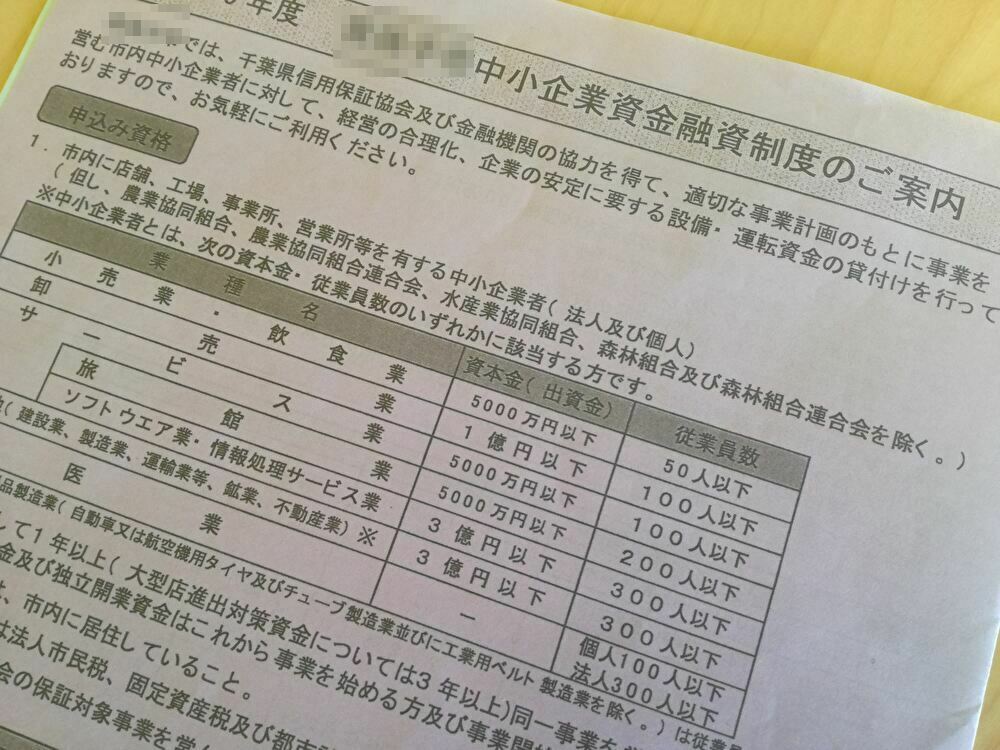

私の場合は、税務署でもらった「中小企業資金融資制度」というパンフレットで、この信金さんの存在を知りました。

本店は千葉県外の信金さんでしたね。

この制度融資のパンフレットは、どこの税務署でも配布されていると思います。

※ぜひお近くの税務署・県税事務所などに行ってお取り寄せください。

なお地銀・信金系の地場金融期間は、不動産会社、地場の工務店、取引のある大家さんからの紹介だと、門戸が開かれやすいですね。

私の場合は、直接アポイントを取ってしまったので、完全に飛び込み営業になってしまいましたね(笑)それでも面談日は必死でプレゼン(自分の属性・賃貸業の実績・資産背景など)をして、なんとか話が通ったのでよかったです。

なお信金さんは、賃貸業の実績がなく、強力なコネからの紹介もないと、なかなか話が進まないでしょう。法定耐用年数超えの融資に関しても慎重です。

私の場合は、法定耐用年数超えの物件ばかり所有していましたが、収益性の高い物件を満室運営していることが評価されて、ご融資頂けました。

今回は、築24年の物件に対して、期間は7年・金利2.3%でご融資いただけました。信金はプロパー融資になると、金利が1%台に落ちるので、次はそこを目指して頑張りたいですね。

信金を活用する時のポイント

大切な意識は以下の3つです。

- 信用を積んで長期的に良好な関係を築く

- 狙い:保証協会付き融資→プロパー融資へと移行していく

- 少額のものは現金または公庫のほうが使いやすい

この3つかなと思います。それぞれ簡単に触れておきます。

1.信用を積んで長期的に良好な関係を築く

私は初めての訪問だったので、最初はけっこう怪しまれていたような気がします。

それでも、千葉を中心に賃貸業をしていて、事業と地域社会の発展のためにぜひご支援いただきたいことを熱意を持ってお伝えしました。

この信用を得ていくプロセスはかなり大切です。

まさに一事が万事ですね。

クレジットカード、定期預金など求められたら、できるかぎり協力してあげると心象が良くなるでしょう。

2.狙い:保証協会付き融資→プロパー融資へと移行する

一番の狙いは、保証協会付きで取引実績をつくり、将来的にはプロパー融資へと移行していくことです。

新規開拓した信金に融資相談行ってきました。保証協会付きで、物件またはリフォームに設備資金として借入れ可能とのこと。

物件購入時のリフォームなら担保提供必須で、耐用年数超えだと厳しいみたいですが、大規模修繕なら無担保で相談できるそうです。

こういうのをうまく活用していきたい。

— ペリカン@不動産投資ブロガー (@Pelican0825) October 2, 2019

まずは保証協会付きでも実績をつくれば、その先が見えてくるかなと思っています。不動産投資は焦っても仕方がないので、そこはコツコツ実績をつくって、将来の融資機会に備えましょう。

私も最近はやっとプロパー融資で金利1%台で融資が引けるようになりました。新築アパートというのもありますが、やはり実績を積み重ねると信用に繋がりますね。

(参考)不動産投資の拡大戦略【金利1%台を目指す4つのステップ】

3.少額のものは現金または公庫のほうが使いやすい

とはいえ、手数料が高いというデメリットあるので、少額なら”現金買い”も視野にいれたいですね。

キャッシュで購入すれば、審査期間や手数料など、すべての面倒くささやデメリットを回避できます。

公庫で実績を作ってから、信金やマル経など、徐々に融資活用の場を広げていけば良いのではないでしょうか。

おわりに:自宅周辺の信金さんを開拓してみよう

東京・大阪の都心部ならいざ知らず、地方になればなるほど、金融機関の数は限られてきます。

しかし、第1地銀、第2地銀あたりだと、年収制限などでハードルが高いこともよくありますね。

そんな中、信金開拓はあなたの救世主になるかもしれません。ぜひ自宅周辺の信金さんを一つ一つ当たってみてください。もしかしたら思わぬ良き出会いがあるかもしれませんよ。

積極的な努力であれば、完全にムダになることはありえません。

日頃、賃貸業とマジメに向き合っている大家さんこそ、ぜひ果敢にトライしていただきたいと思います。

以下、関連記事です。

▼おすすめのアパートローンのご紹介です。地銀・信金・ノンバンク・政府系など。

▼不労所得を得るのに賃貸業が適している理由を解説しています。