こんにちは。ペリカン(@Pelican0825)です。千葉県で大家さんをしています。

2021年に個人・法人それぞれの名義で、ペリカンが所有する戸建てが、全9棟の規模になってきました。

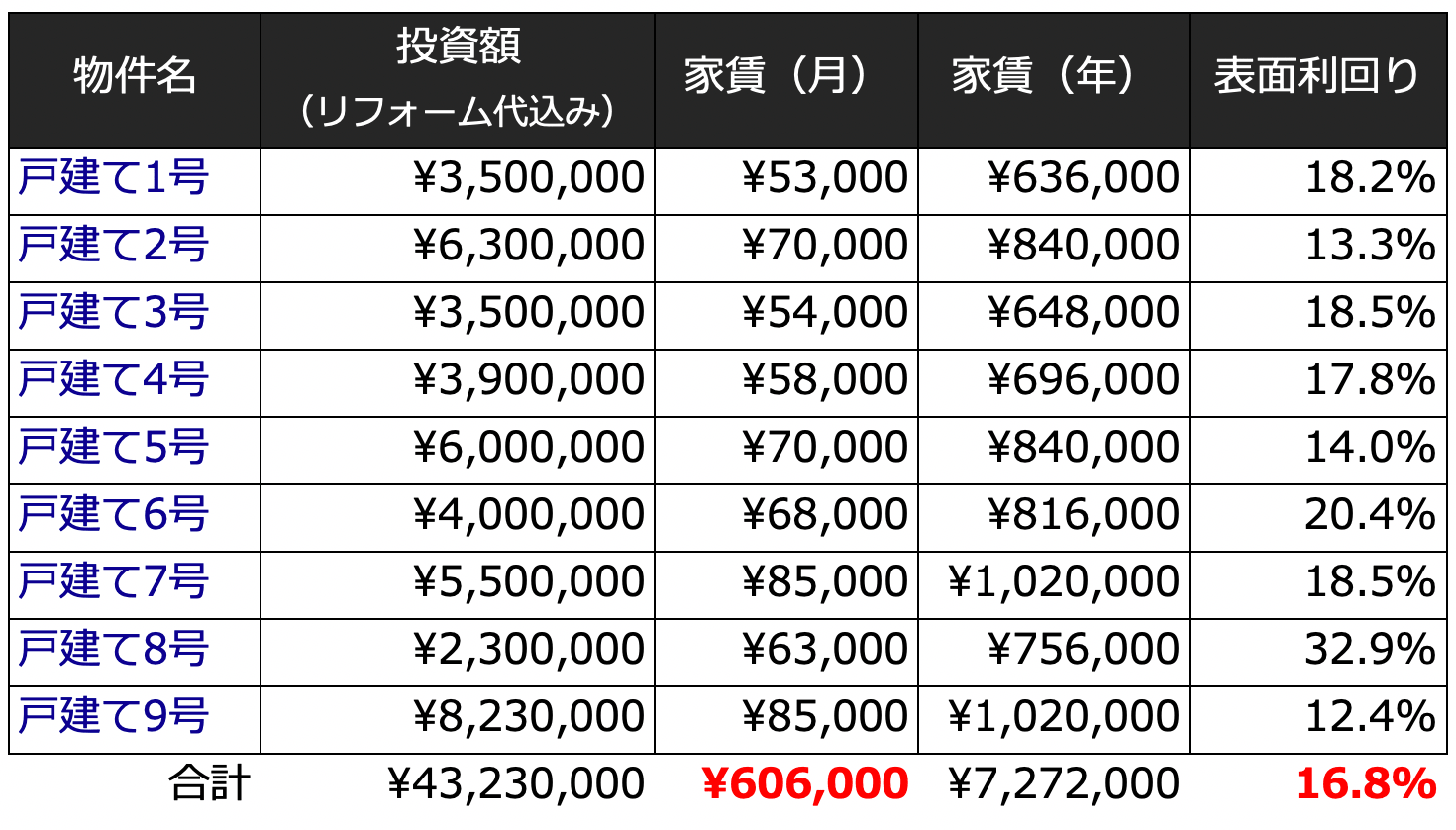

ざっとの一覧は以下のとおりです。

2015年から年1〜2棟ペースでコツコツ購入してきて、塵も積もれば山となるという感じでしょうか。調整区域のボロ戸建てを買ったこともありますし、心理的瑕疵物件の再生にもチャレンジしてきました。

これだけ見ると、総投資額4323万円に対して、家賃収入727万円となっており、平均利回りも16.8%となっているので、そこそこ効率よく稼げていると思われるかもしれません。

というわけで、今回は9棟の戸建て投資が、一体どれだけのキャッシュフローが生んでいるのか?を弊ブログにて大公開します。

たまに「戸建て投資なんて、全然儲からないよ!」と言われることがありますが、ペリカンがこの6年間で得てきた戸建て投資で儲けるための2つのポイントについても詳しく解説しています。

これから戸建て投資をやりたいとか、興味があるという方は、ぜひ参考にしてみてくださいね。

戸建て 全9棟の家賃収入&キャッシュフロー額とは?

では、全9棟の家賃収入と最終キャッシュフローを公開します。

以下のとおりです。

ローン返済がない物件が3棟です。ローン返済があるものは6棟ですが、5棟は日本政策金融公庫から、のこり1棟は地場の信金さんで保証協会付きで融資を引いています。

投資額4323万円は、リフォーム費用込みの金額です。

そこから、管理費・ローン返済・固定資産税・火災保険料など基本経費を引いて、税引前キャッシュフローは432万円ということになります、

修繕費・広告料などは、毎年流動的でだいぶ変わりますので、ここには含めていません。修繕費をいかに抑えるかが、戸建て投資の肝でもありますね。

ペリカンの考えでは、1棟アパートの場合は返済期間を長く取って、キャッシュフローを出すことを重視していますが、戸建て物件はもともと高利回りですので、あまり期間を長く引っ張らなくても、CFは十分出ます。

早めに返済が進めば、途中で売却してもキャピタルゲインを獲得できますし、そのまま完済まで持っていけたら、最後は土地として売却するか、建て替えも視野に入ってきますからね。

このように公庫や信金の短期ローンを利用しながら、所有中のキャッシュフローと、出口も見据えた戦略(土地価値)を重視しているのが、ペリカンの投資手法の特徴でもあります。

ですから、土地値がないけど利回り良いから買う!とか、全額キャッシュで買って手元資金が枯渇しちゃったなど、短期的な思考で投資をしないように注意しています。

その結果、最近は、調整区域など田舎の物件でコツコツとインカム回収するような、時間がかかる投資は控えています。

(参考)市街化調整区域での不動産投資を実際に4年やってみた感想

そして、戸建てのような小規模の物件でも、できるかぎり融資によるレバレッジを効かせながら、購入を進めるようにしています。

利益倍増!戸建て投資で儲けるための重要な2つのポイント

結論、戸建て投資で儲けるためのポイントは、以下の2つですね。

- 出口で儲ける→実需売却

- 建て替えまで考える→長期投資戦略

それぞれ解説しています。

1.出口で儲ける→実需売却

初心者で、1棟目から利回り20%の戸建て投資をやっている人がいたとしたら、収益性としてはすごく良い部類の投資ですね。

実際、株式投資、その他の投資で安定的に年利20%稼げる投資というのはありえません。実物不動産ならではのリターンということになります。

それを解決する一つのヒントは、売却してキャピタルゲインを得るということでしょう。ただし、これは購入時に相場より安く買っていることが大前提になります。

安く買っていれば、含み益がある状態で物件を運営しているのですから、売却したら利益が出るということですね。

しかし、買って即転売して利益が出るほど不動産転売は甘くないです。最低でも2〜3年運営してリフォーム代+αを回収してから売却するほうが効率が良くなるでしょうね。

賃貸で1〜2回転したころに、お化粧して実需層に売る、というのが買った値段以上で売れる可能性が高く、とても夢のある手法だと考えています。

そういう点では、田舎の戸建てより、地方であっても土地需要のある好立地エリアで物件を取得するほうが、実需層への売却がしやすいというものです。

出口として住宅ローン利用者を狙うなら、旧耐震物件や違法物件はNGになりますから、その点では築40年オーバーなどは投資対象外と言えるでしょう。

いくら高利回りでも、田舎の築40年オーバーなどは、出口は投資家、または現金購入者に限定されてきます。

イコール、販売価格も小さくなるので利幅(売却益)も小さくなるでしょう。

2.建て替えまで考える→長期投資戦略

ここ数年、融資が厳しくなっていることを背景に、ボロ戸建て投資ブームのようなものが来ていますね。

もちろん物件がボロくても土地値のしっかりあるものを買うならOKだと思いますが、屋根がないような激安オンボロ物件を、調整区域のような田舎エリアで買っている投資家さんが多くなってきました。

それらは将来的な「投資としての拡張性がない」ということは、以前弊ブログの記事でも言及しました。

(参考)激安戸建て投資が失敗しやすいワケ【買い増しスピードが遅れる】

今回は、その点について詳しく解説してみたいと思います。

例えば、築40年の物件を100万で買って、リフォームをDIYで50万かけて、トータル150万で仕上げて、5万円で貸したとしましょう。そうすると、年60万÷150万円で、利回り40%の高収益戸建てができます。

それを10年運営すると、家賃収入で600万円稼ぐことができますよね。運営中の経費などを考えなければ、10年間で450万円の利益を得たことになります。※家賃600万ー購入費150万(物件100万+リフォーム50万)

しかし、デメリットとして、この物件は土地価値がないので、この時点で売れません。売れたとしても、更地化するための解体費分くらいでしょう。つまり売却益はゼロになります。

では、私が現在やっている投資はどうなのか?というと、最近買った600万円の戸建てだと、リフォームに200万ほど掛けました。家賃月額8.5万円で貸しているので、利回り12%程度になります。

この物件を10年運営すると、1020万円ほどの家賃収入になります。同じく運営中の経費を考えなければ、10年間で220万円の利益を得たことになります。※家賃1020万ー購入費800万(物件600万+リフォーム200万)

これだと10年間の利益額は小さく見えるのですが、この物件は土地価値があり、戸建て分譲用地として700万円前後で売れるので、10年後に700万円で売れます。

なお、土地として売らずに、建て替えまで考えると、解体費が150万、上モノとして新築戸建を1500万で建てると、今度は新築戸建賃貸として、また収益物件に仕立てて運営することだってできます。

その段階に来ると、融資も期間22年で、金利1%台で地銀などから引けると思います。それで5年〜10年くらい家賃収入を回収して売却しても良いですし、新築なのでずっと保有しつづけてもOKです。

つまり土地に価値があり、再利用性が高まると、投資としての選択肢がどんどん広がっていくのですよね。

逆に土地が二束三文の価値しかなければ、どんなに高利回りでも得られる収入は、たかがしれているのです。

あとがき:再利用性のある立地を買え!

結論、私からのメッセージとしては「戸建ても、再利用性のある好立地を買え!」ということですね。

近年、戸建て投資ブームにより、地方の安い戸建ては飛ぶように売れています。そのうち5年、10年もすれば賃貸マーケットにおいても、戸建賃貸がレッドオーシャンになるでしょう。

実際、500万円以下の戸建ては現金購入する投資家さんが多いので、売買マーケットでも、熾烈な競争が繰り広げられています。

そのような競争を少しでも回避するために、私は価格レンジを1000万円程度まで上げて、好立地かつ再利用性のある立地で買うようにしています。

たとえボロくても、好立地エリアで物件を押さえられれば、売却先が広がるため、出口で失敗するということがないからですね。

つまり、不動産は立地を買え!というのは至極名言なのですよね。土地価値が、最後はあなたを助けてくれるのです。

本日は以上となります。いつもお読みいただきましてありがとうございます。

以下、関連記事です。

▼不動産投資の勉強法について私のおすすめ方法をご紹介しています。

▼資産性重視で好立地エリアに購入した戸建ての再生ストーリーです。